一、脱发逐渐成为困扰年轻人健康问题

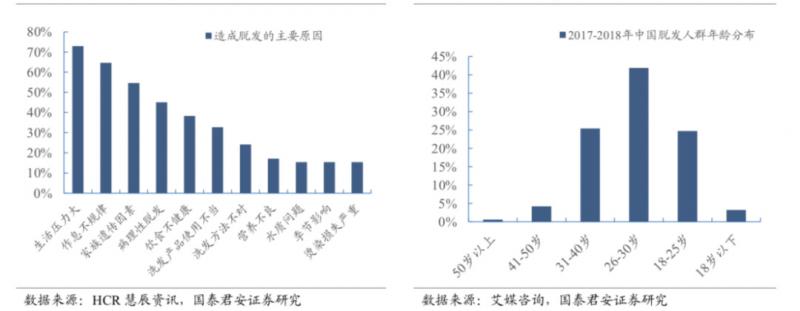

由于现代生活节奏加快、社会压力加大、作息不规律、饮食不健康等因素,脱发问题呈普遍化发展趋势。脱发问题亦呈现低龄化发展趋势,80后、90后面临工作、婚姻、教育等压力正逐渐成为脱发群体的主力军。根据国家卫健委调查及弗若斯特沙利文数据,中国脱发人口超2.5亿即平均每6人中就有1人脱发,其中男性约1.63亿人,女性约0.88亿人,30岁前脱发人口比例高达84%,60%的人在25岁就出现脱发现象,比上一代人的脱发年龄提前了20年,且该部分人群更加重视外表,对脱发的解决意愿高。

图1、造成脱发的主要原因、脱发人群年龄分布

二、治疗脱发的主要手段

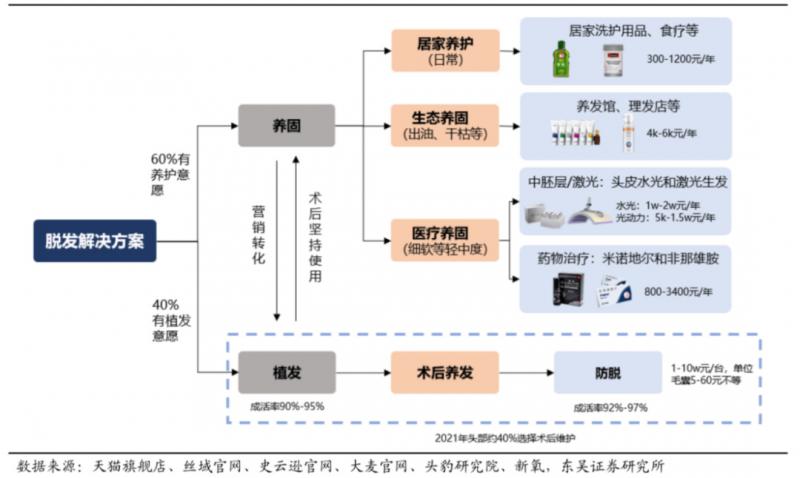

针对不同脱发阶段的需求,脱发解决方案可分为居家养护、生态养固、医疗养固和植发,各种方式层层递进,不同客群之间可实现相互转化。轻度脱发患者通常优先选择居家洗护、食疗等日常居家养护方式。若出现出油、干枯等情况,还可通过养发馆、理发店的生态养固项目进行专业头皮或头发维养。对于轻中度以上脱发患者,若毛囊尚未闭合,可考虑多种医疗养固或植发解决方案,例如通过米诺地尔、非那雄胺等药物治疗,或者通过中胚层疗法和头皮激光治疗,若希望在短期内有较为直接的改善也可直接进行植发。而对于毛囊已经闭合的患者,仅养固治疗效果已有限,在有一定毛囊资源的条件下植发效果最好。头部植发机构成功率已达到很高水平,若结合相应的术后养发治疗成功率还可继续提升。中国大多数脱发患者初期会选择防脱洗护产品、药物(米诺地尔、非那雄胺等)进行治疗,但若均无法根治脱发后,植发将成为希望摆脱脱发困扰消费者的终极手段。

图2、脱发解决方案

三、植发的定义

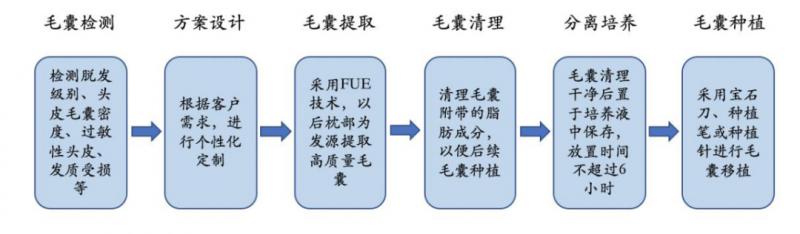

植发医疗服务又称毛发移植,是一种从根本上解决脱发、秃顶等毛发相关问题的美容外科手术。植发流程主要是将毛囊从具有高质量毛囊的后枕区域提取出来,将其分离为单株或多株毛囊单位,借助特殊器械及精细的显微科技术移植至裸露及稀疏的毛发区域,使毛囊在新的部位存活并生长出健康的新发,而且该部位所长出的新发保持原有毛发的一切生物学特性,不会再次脱落或坏死。与其他非移植毛发健康治疗相比,植发治疗对于脱发、斑秃及秃顶具有显著成效。

图3、植发主要流程

植发项目主要包括头发种植、发际线调整、鬓角种植等。植发行业按用户具体需求又可进一步细分为头发种植、发际线调整、眉毛种植、睫毛种植、美人尖种植、胡须种植、鬓角种植等,其中以头发种植为主,各细分项目可满足不同人群的不同需求,如发际线调整适用发际线过高或过低的人群,鬓角种植适用于无鬓角或鬓角缺陷的人群。

四、植发行业发展历程

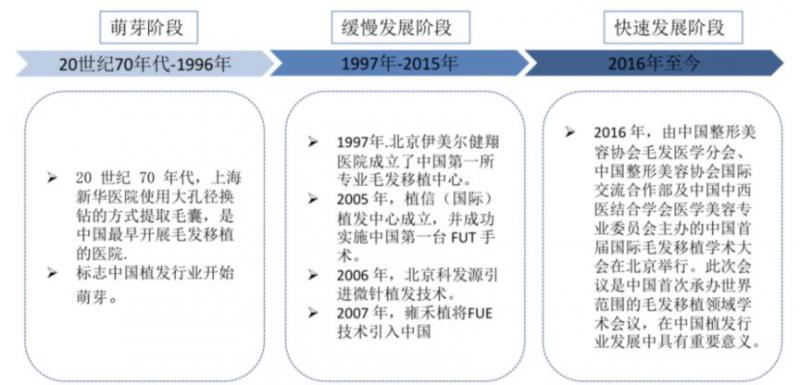

中国植发行业先后经历了萌芽阶段、缓慢发展阶段、快速发展阶段三个阶段。

图4、我国植发行业发展历程

五、主要技术

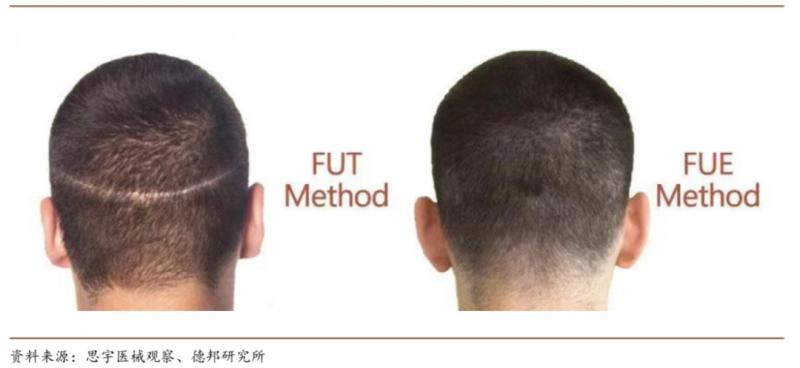

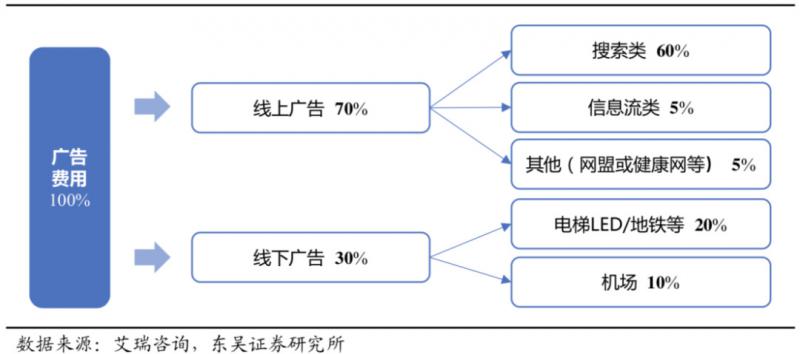

目前国际认可的植发技术有FUT和FUE两种,区别在于提取优势供区的毛发方式不同。

图5、FUT技术和FUE技术术后效果

1、FUT(Follicle Unit Transplant/毛囊单位头皮条切取术/有痕植发):起源于二十世纪八十年代,植发原理为从患者后枕部直接切下一小块头皮,切口精细缝合,由毛囊分离师将头皮瓣加工成含有1-4根头发的毛囊单位。再经过营养培育后,将毛囊单位移植到需要植发的区域。FUT技术美中不足的是每个植发的人后脑勺上都会因为提取毛囊而留下一道道疤痕,如果把头发剪短,手术痕迹就会很清晰,且由于切除头皮面积通常能够提取的毛囊数量有限,术后痛感较强烈,但优势在于能够保证获取优质部位的全部毛囊。

2、FUE(Follicular Unit Extraction/毛囊单位切取技术/无痕植发):最早在2002年由美国专家率先提出的(第一代FUE),并在其后引入国内之后,基本在2010年后就开始占据了植发的主导地位。植发原理为采用微型环钻对供区单个毛囊单位进行环切,将毛囊单位完整地取出进行种植。FUE具有不需开刀、创伤小、无需缝合及术后愈合快的优点,但缺点在于价格相对FUT较贵。

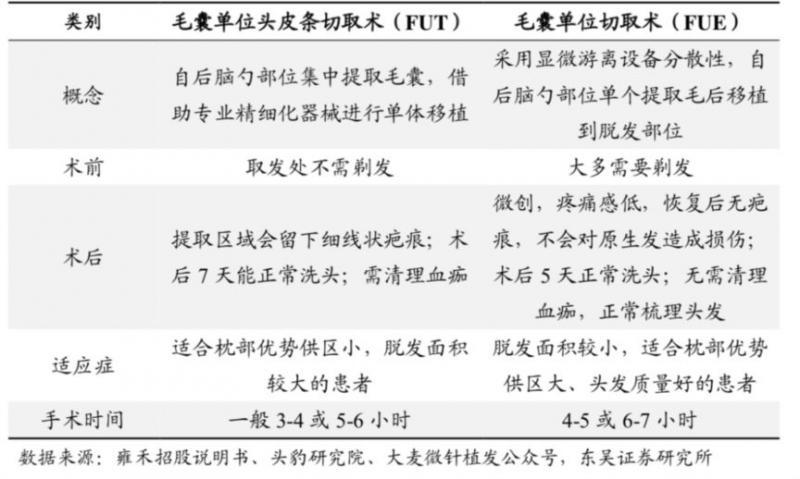

图6、国际认可的两种植发技术对比

从操作工具来看,FUE植发技术又可细分为镊子种植、即插即种和微针种植。

(1)镊子种植:主要工具为宝石刀和镊子,种植孔径相对较大,价格相对便宜,对于经验丰富的医生使用效率较高;

(2)即插即种:主要工具为种植针和镊子,种植孔径相对较小,但是由于打孔针均为直型,不易把握种植方向,美观度及效率不及种植笔;

(3)微针种植:主要工具为种植笔,种植孔径相对较小,方便掌握种植方向,美观度和效率均较高。

图7、植发操作工具

六、产业链上下游

植发产业链的上游为医疗器械和耗材商,中游为公立、民营的植发机构,下游为获客渠道和植发消费者。

图8、植发产业链

上游主要涉及医疗器械和医用耗材,上游供应商的毛利率约为40%-60%,中游植发机构的上游端成本占比约为10%。(1)医疗器械:包括毛囊检测仪、取发器械和种植器械。其中,毛囊检测仪用于术前检测,取发器械包括高倍放大镜等显微游离设备,种植器械包括宝石刀、种植针、种植笔、植发机器人等,中国植发连锁机构通常具有稳定的上游供应商,且部分机构目前已能自主研发宝石刀、种植针、种植笔等医疗器械。医疗器械中成本较高的是“ARTAS植发机器人”,生产商为美国企业Restoration Robotics,于2016年获NMPA批准为三类医疗器械,国内由复星集团引进,但引进的版本较为陈旧仅有取发功能,由于成本高昂(售价约为800-1000万/台)等原因,目前使用“ARTAS植发机器人”操作的植发机构较为稀少,不过,近年来国内也有少数企业通过自主研发打破国外垄断,有望大幅度降低成本。(2)医用耗材:包括植发手术中用到的纱布块、绷带、碘伏等。

图9、ARTAS植发机器人

中游为各类植发机构,包括连锁植发机构、整形医院植发科、公立医院植发科和地方性植发机构。根据雍禾医疗招股说明书,头部植发连锁机构盈利空间较大,由于客单价较高及器械耗材成本较低,2021年毛利率可达70% ,高于一般医美机构(50%-70%)。但是,由于行业尚处于认知建立期,行业头部连锁植发机构营销投入处于相对较高水平,销售费用率与医美机构基本持平。由此预计成熟植发机构实际净利率水平在10%-20%之间,和医美机构相似。从长期看,随着门店的扩张、店铺口碑的提升和品牌影响力的提升,预计净利率还有进一步提升的空间。

图10、国内植发机构分类及优劣势对比

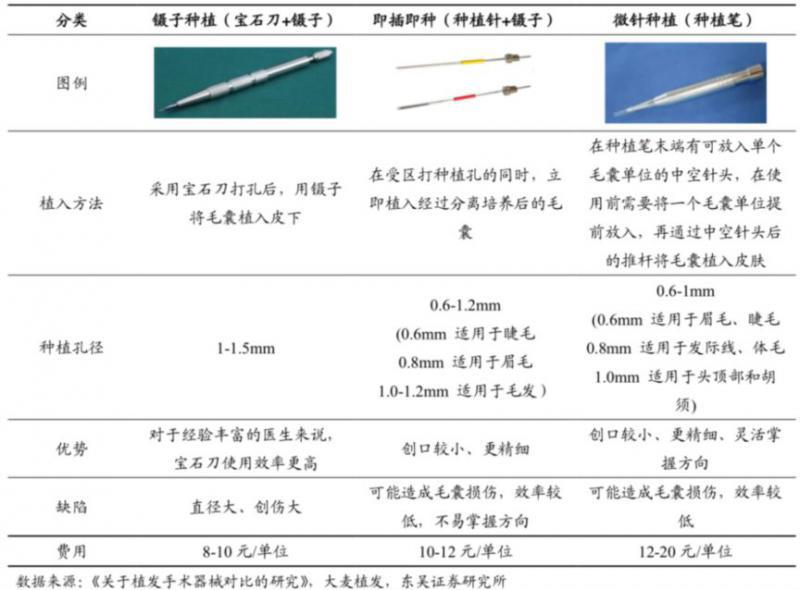

下游: 我国植发行业仍处于渗透率提升阶段,营销仍然是连锁植发机构的重要部分。根据艾瑞咨询统计,2018年我国植发机构营销费用投向中,线上/线下占比分别是70%/30%。(1)线上投向:包括百度等搜索类广告、社交平台和线上社区等信息流类广告以及网盟、健康网等其他投向。根据雍禾医疗招股说明书,2018-2020年其对线上社区、社交平台的投入明显提升,2020年前三大广告供应商中信息流类已占两位,而对于最大搜索引擎供应商的投入由2018年的1.19亿元下降到2020年的0.81亿元,在其营销开支占比由36%下降至16%,搜索引擎占比已远低于行业水平。由此可见,以雍禾为代表的头部连锁植发机构在线上渠道逐渐增加信息流类广告占比,通过结构调整提升投放效率。(2)线下投向:主要包括电梯LED、地铁、马路隔离带等机构周边的广告和机场等公共场所的广告。

图11、植发机构营销费用流向

七、市场情况

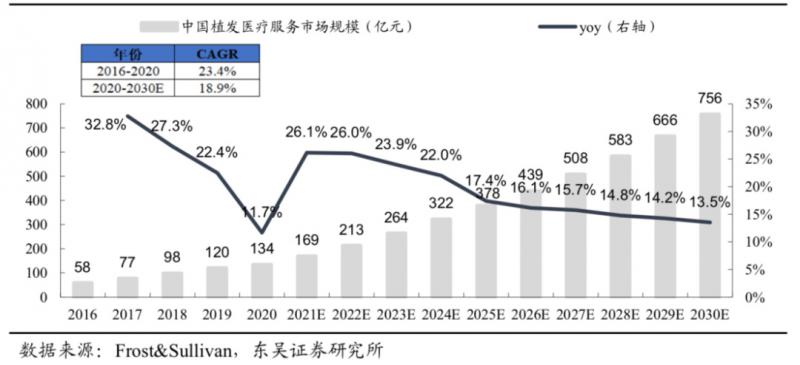

由于我国居民人均可支配收入不断增加、自我外貌意识增强、植发技术进步等因素,我国植发医疗服务市场正处于快速发展期,根据Frost&;Sullivan统计,2021年中国植发医疗服务市场规模预计为169亿元,同比增长26%。沙利文预计2030年规模为756亿元,2020-2030年植发医疗服务规模增速CAGR为19%。

图12、中国植发医疗服务市场规模

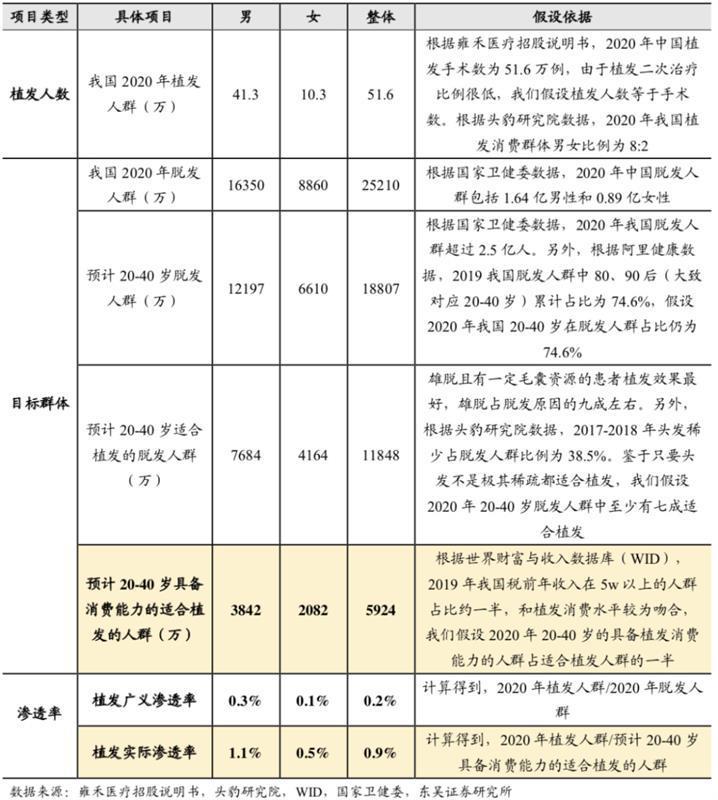

2020年平均每六个中国人就有一个脱发,而我国植发实际渗透率仅不到1%,行业渗透率提升空间较大。根据雍禾医疗的招股说明书,2020年我国植发手术数为51.6万例。下表是对植发的广义渗透率和实际渗透率分别进行的测算:

(1)广义渗透率:根据国家卫健委数据,2020年我国脱发人群总共为2.52亿人,平均每六个中国人就有一个脱发,假设植发人数等于手术数,则2020年广义的植发渗透率为0.2%;

(2)实际渗透率:2020年我国具备一定消费能力的植发核心消费人群(20-40岁)约为0.6亿人,同样假设植发人数等于手术数,则2020年实际的植发渗透率为0.9%。

因此,无论从广义还是实际的植发渗透率看,2020年渗透率均不到1%,行业渗透率提升空间较大。

图13、植发的广义渗透率和实际渗透率测算

八、国内外重点企业

1、日本i-Landtower Clinic

根据Trip Advisor做的脱发调查显示,日本脱发率达26.8%,全球位列第14位,亚洲位列第一。除了生活压力过大带来的脱发之外,日本人因蔬菜和水果摄入量不足带来缺少维生素B,日常运动偏少,且日本的染烫产业较为发达,频繁的染发将导致脱发愈发严重。

矢野经济研究所的调查显示,日本头部植发机构i-Landtower Clinic全国的市占率达到61.3%,已经积累质量案例超过2.5万件,年手术215万株以上,其自研的i-direct植发技术,在全世界范围内保持领先,全球平均“移植采集”速度是每小时400-600株,i-Landtower Clinic可达到每小时800-1500株,公司的技术保证了在日本保持50%以上的市占率。医生和护士在植发过程使用机器时,积累了大量经验推动了手术使用机器的改进,利用气压植入移植菌株的机器抑制了移植菌株的损伤,实现了存活率达到95%以上。公司使用世界上最小的超细管枕头,直径为0.6mm-0.8mm,可以尽量减少菌株的损伤,以期实现植发手术痕迹不明显。

图14、i-Landtower Clinic官网

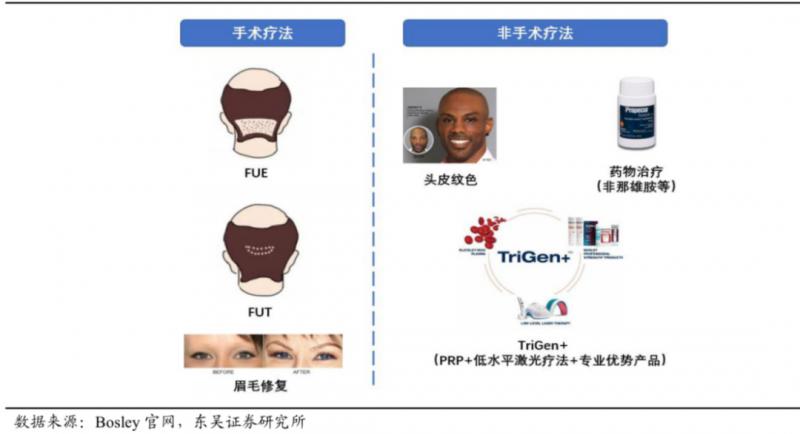

2、美国Bosley

美国植发机构Bosley集团创立于1974年,拥有75家门店,加利福尼亚州地区分布较为密集,集团在加拿大和墨西哥设有咨询室,吸引各界的高净值客户进行植发,积累植发手术案例超过30万,成为美国最大的植发连锁品牌,是提供脱发解决方案和医疗植发服务的领导者。华山医院皮肤科为医疗届权威,其静安分院在2011年便引进美国Bosley植发技术,彰显技术的领先型。

当前植发市场上常用的技术为FUE及FUT技术,Bosley集团研发出能量矩阵PRP,促进血小板的血细胞通过生物新生来刺激自然毛发的生长,通过在头皮上创立矩阵模式,使浓化的血浆和营养素能够协同。低水平激光疗法(LLLT)已经获得FDA批准,针对头皮部分提供特定波长的光,刺激组织分子再生;研发滋养洗发水、丰盈护发素、毛囊激进器等系列产品,促进头发再生。Bosley集团结合PRP疗法,叠加LLLT及专业优势产品,构建了TriGen 技术疗法,通过内科和外科方法相结合,形成完善的综合性植发解决方案,植发效果优于单独成分,核心技术构建公司的竞争壁垒。

图15、Bosley集团提供的综合毛发解决方案

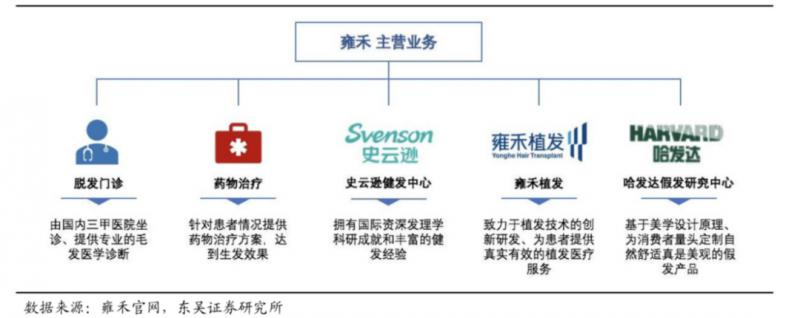

3、雍禾医疗

“雍禾”品牌建立于2010年,2013年开始全国范围内的连锁医院业务。目前,雍禾是在全国规模最大的植发机构,也是唯一从植发方法到手术器械等各领域均拥有自主知识产权、唯一通过国际标准化组织ISO9001:2008权威认证的植发机构。至今,雍禾具备四项种植技术知识产权,参与制定植发行业标准,成为中国植发行业领路人。2020年雍禾医疗收入超16亿元,超过行业第二、三名总和。总体上看,雍禾龙头地位显著。

植发业务上,雍禾细分需求等级,实施差异化服务与定价,主要为脱发者提供三种等级服务:(1)标准服务,费用2-3万元;(2)优质服务,由主任医师或院长等操刀,费用3-5万元;(3)高端雍享服务,由专家个性化定制治疗,费用10 万元。差异化的定价和服务在满足顾客多样需求的同时,也最大化利用了专业医疗团队的资源。养固业务方面,雍禾于2019年起在每家植发机构中设立史云逊健发中心,提供养固治疗服务。依托于“店中店”模式,雍禾实现了“植养”一体化,拓展顾客群体并提高顾客粘性。

图16、雍禾主营业务

4、碧莲盛

碧莲盛集团是由国内外多家实力雄厚的公司共同投资创建的大型国际集团公司,旗下碧莲盛植发医院成立于2005年,从事于无痕植发科研及临床诊疗,目前已成为中国领先的一站式毛发治疗综合服务提供商。2018年,碧莲盛获得华盖资本投资5亿元。碧莲盛也积极切入养固类服务,于2020年底正式推出全资独立品牌“莲主任”,建立了全方位的毛发健康管理体系,为脱发患者提供精细化的头皮毛发康疗流程、量身定制的针对性康疗方案。

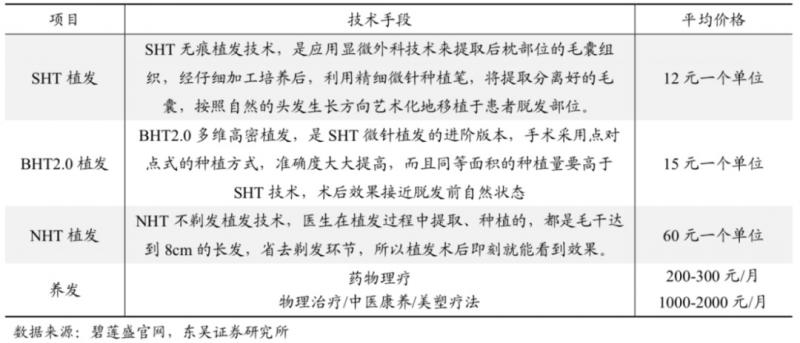

植发业务上,碧莲盛注重技术驱动,通过自主研发接连推出SHT、BHT无痕植发技术和NHT不剃发植发技术。其中SHT、BHT在原有FUE技术上改进,器械口径0.8mm,对皮肤损伤更小。BHT2.0器械口径精细到0.6mm,相比SHT更能精细到每一个毛囊的种植,成活率更高,效果更加自然。2020年,NHT不剃发技术的推出在国内植发行业中率先将“不剃发植发”概念真正落地。另一方面,碧莲盛也已经切入养固服务业务,综合中西药和注射等医疗手段,走平民化路线,并成立专门的脱发门诊。

图17、碧莲盛主要技术

5、新生植发

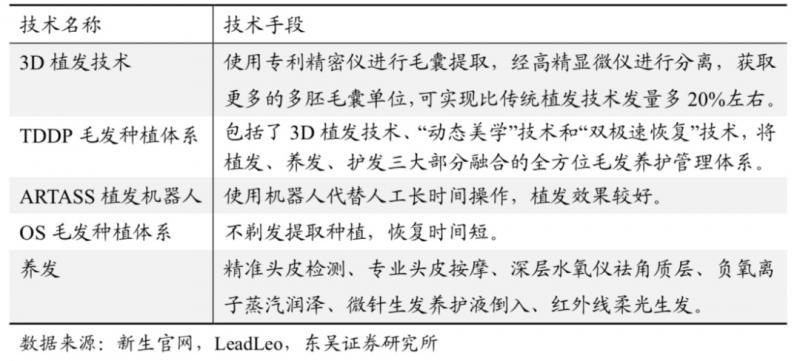

新生植发是新生医疗美容有限公司旗下品牌,成立于2001年。早在2011年,新生已经提出并着手打造品牌“全方位毛发养护管理体系”,依托于自主研发的3D植发技术、TDDP毛发种植技术等,通过各类毛发养护仪器设备、养护产品,打造全方位的毛发养护及头皮健康管理服务,将品牌定位从专业植发医院调整为提供“植发 养发 护发”一体化服务的机构。

植发方面,新生植发自主研发3D植发技术,采用拢吸口提高多胚毛囊数量 高精显微仪分离 新微针立体化种植,最终达到损伤更小、种植发量比传统种植方式多20%、植发密度更高更立体的效果。养固方面,新生植发于2021年与著名品牌英诺皮肤世家达成战略合作,建立国内首家头皮抗衰基地,这是国内“头皮抗衰”管理概念的首次亮相。

图18、新生植发主要技术

6、大麦植发

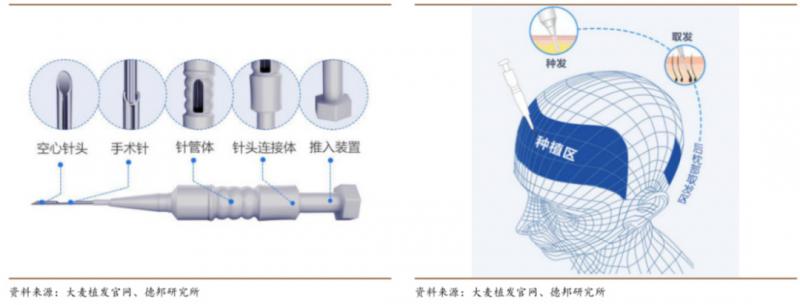

大麦微针植发医院前身科发源植发,作为行业的先发品牌数十年来一直专注植发行业,技术专利众多,处于领先位置。1997年,大麦机构成立;2000年,治愈国内首例大面积瘢痕脱发患者,自此开启繁华篇章;2001年,大麦成为首家运用双层解压缝合技术的执法机构;2004年,实现单个不开刀提取毛囊手术方法;2008年,大麦手术量累计突破18000台,2016年,FGF双活因子毛发移植新技术成功问世;2018年,大麦品牌战略升级,同时科发源制定并发布了《2018微针植发技术标准制定白皮书》;2019年,科发源微针植发品牌正式更名为“大麦微针植发”,进入新发展阶段。公司种植孔比传统植发小三分之一,在行业内处于领先地位。

大麦的植发技术在国内市场独占一片天地,其技术应用是大麦微针植发的核心内驱力。作为植发行业的领导品牌,大麦在2006年率先从国外引进微针植发技术,并历经13年,进行了5次自主创新,先后获得多项国家专利。其针孔直径仅在0.6mm-1.0mm左右,可根据每个人毛发粗细情况灵活调节,实现了种植孔比传统植发小三分之一(传统植发口径约为1.0mm-1.5mm),创口更小、恢复更快。同时,种植的精度、密度更高,并可以360度灵活掌控方向,头发生长方向更为自然。

图19、大麦微针植发技术