文|和讯财经 权婷

“秃”如其来的颜值焦虑,催生了植发热潮。

在植发热潮下,不少民营植发机构也逐渐登陆资本市场。2021年,雍禾医疗成为“植发第一股”,今年6月,大麦植发也向港股递交上市申请,意欲冲击“植发第二股”。另外,碧莲盛、新生植发也曾公开表示,已在布局上市。

千亿毛发市场 行业乱象频发

山西证券(002500)研报指出,近年来受中国居民人均可支配收入不断增加、爱美意识增强、植发技术进步等综合因素影响,国内植发服务市场从2016年58亿元快速增长至2020年134亿元,年均复合增长率达23%。

国内的毛发市场则更为巨大。弗若斯特沙利文数据显示,2020年中国毛发医疗服务的市场规模已达到184亿元,预计到2030年将达到1381亿元,CAGR为22.3%。

2020年,植发医疗服务市场与医疗养固服务市场分别占据我国毛发医疗服务市场的72.8%与27.2%。雍禾医疗招股书显示,2020年我国共进行植发手术51.6万例、渗透率仅0.21%;医疗养固服务市场渗透率仅为1%。华福证券认为,国内毛发医疗服务渗透率较低,仍有较大的提升空间。

尽管市场空间广大,但国内毛发医疗服务行业仍存在不少问题。

问题一:植发机构竞争格局分散

目前,国内的植发机构主要包括四大类,即公立医院植发科、综合医美机构植发科、全国连锁植发机构和区域性或单体植发机构。弗若斯特沙利文数据显示,2020年四大类机构按销售额份额分别为14.8%、15.7%、23.9%、45.6%。

具体而言,公立医院植发科受限于有限的编制,扩展能力有限。植发经验近20年的雍禾植发旗下品牌发之初北京院部院长侯媛解释称,因为植发行业的特殊性,公立医院没有体系化的植发行业培训系统,大部分还不具备大量开展植发手术的基础设施和人员培训。

对于综合医美机构而言,植发科一般为非核心项目。东吴证券(601555)认为,综合医美机构植发科由于需要较多的人员配置以及主流客群存在一定不对称,并非综合型医美机构的高盈利项目,一般不是其核心发展的项目。

而区域性/单体植发机构则同质化较强,规范化相对较弱。区域性/单体植发机构主要通过低价吸引客户,长期很难实现口碑积累,也很难通过规模化开店实现品牌协调效应。

经多年发展,全国连锁植发机构中,雍禾、碧莲盛、大麦、新生四家全国化的龙头植发连锁机构已基本跑出,正处于全国化跑马圈地阶段,未来门店和规模扩张空间较大。

问题二:高毛利但净利率低

从雍禾医疗的财报及大麦植发的招股书数据,不难看出,植发确实是门“赚钱”的好生意。

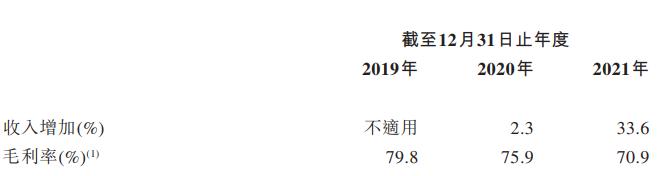

大麦植发招股书显示,2019年至2021年,大麦植发毛利率分别为79.8%、75.9%、70.9%。雍禾医疗财报数据显示,2019年至2021年,毛利率分别为72.6%、74.6%、72.9%。与大麦植发一样,均超过70%。

大麦植发招股书数据

不过,在对比盈利能力指标后,看似赚钱的毛发生意的“赚钱效应”并不像想象中那么好。以大麦植发为例,2019年-2021年,公司总营收分别为7.47亿元、7.64亿元、10.21亿元,2020年及2021年分别同比增长2.28%、33.64%。但同期利润水平分别仅-0.15亿元、0.7亿元、0.66亿元。

2019年至2021年,大麦植发的纯利率(纯利率等于净(亏损)/收益除以年收入再乘以100%)分别为2%、9.1%、6.5%。

问题三:获客难导致营销费用高企

一位接近植发行业的人士告诉和讯财经,对于植发连锁机构而言,获客一直是难题,这也导致企业的营销费用高居不下。

从企业披露的数据看,高昂的营收费用已成为拉低企业盈利的重要影响因素。大麦植发数据显示,2019年至2021年,公司营销开支分别为5.01亿元、3.99亿元、5.21亿元,占各年总收入比例分别高达67%、52%、50%。

雍禾医疗的营销费用也同样不低。其招股书显示,2018年至2020年,销售及营销开支分别为4.64亿元、6.5亿元、7.8亿元,占各年收入比重分别为49.6%、53.1%、47.6%。

山西证券研报分析指出,随着线上流量入口价格一路走高、线下广告位价格不菲,植发获客成本较高,行业综合获客成本平均2000元/人。

问题四:行业乱象不断

在植发机构上市潮下,行业乱象也备受关注。

天眼查显示,大麦植发医疗(深圳)集团股份有限公司存在多项风险提示。其中,自身风险1项,为因医疗损害责任纠纷被起诉;周边风险高达100项,包括旗下各门诊部被起诉信息、广告合同等;旗下多个子机构受行政处罚。

北京碧莲盛不剃发植发医疗美容门诊部有限责任公司也同样存在多项风险提示,包括医疗损害责任纠纷而被起诉。此外,碧莲盛还曾因违法广告被北京市海淀区市场监督管理区罚款20.5万元,并被责令停止发布违法广告,在相应范围内消除影响。

雍禾医疗、新生植发两家机构也存在不少风险提示,多涉及服务合同纠纷、广告合同纠纷等。

华南地区一证券机构首席分析师接受媒体采访时表示,导致小散乱情况的主要原因有两个,一是,部分社会办植发机构自身运营体系不完善。二是,亟需普及医学知识,提高医学素养。该分析师认为,在民营植发行业蓬勃发展的同时,存在着规模大小不一、医疗质量良莠不齐、虚假广告、低价恶意竞争和社会信用缺失等问题,亟需行业组织的规范化管理。

在当期跑马圈地的竞争环境中,植发机构如何才能进一步提高市占率、增强盈利能力,毛发医疗服务行业如何良性发展。多位业内人士指出,主要有三条路径可供探索。其一,加强行业监管、行业自律,行业规范化;其二,植发、用药结合;其三,从植发市场向毛发市场转型。

路径一:行业规范化

上述证券机构首席分析师认为,当前,植发行业“野蛮生长”的状态亟待解决。一方面,需要加强行业监管,制定行业标准。随着国家监管和市场监控逐步完善,植发行业将向标准化、品牌化和透明化的方向发展;另一方面,加强行业自律,诚信经营,自我约束。此外,要提升植发机构的技术水平。

侯媛也从自身体会出发,向和讯财经表示,“从业近20年,植发行业越来越规范了。走向规范化,也是行业发展的趋势。”

2021年上半年,国家八部委发文联合整治医美乱象,2021年5月召开的“第五届中国毛发移植大会”也正是发布了行业首个团体标准《毛发移植规范》,对临床的适应症、医疗机构规范、手术步骤、术后处理等方面进行了正规化的指导。

业内人士表示,随着相关行业标准规范的撰写,多重监管政策的出台,促使植发行业正向发展,改善业内通过价格战劣币驱逐良币状况,植发机构竞争将进入新阶段。

路径二:植发、用药结合

杭州市西溪医院皮肤科主任马兰在全国毛发管理医院诊疗学术研讨会上提到,“以往民营植发机构重植发,少用药、轻治疗;公立医院多用药、轻治疗、避植发。”

侯媛也表示,“从我的经验看,目前植发消费逐渐走向理性,能用药消费者会偏向避免打针尤其是手术(植发),而目前植发机构内部用药是一个很大的缺口。毛发养护未来趋势是重视养护,其中药物治疗是重要方式之一。”

路径三:从植发市场向毛发市场转型

植发只是毛发市场的分支之一,近年来,消费者对毛发养护越来越重视,包括白发、脱发、头皮保养等在内的头皮护理组成的养护市场,具有更大的想象空间。且养发受众群体不受限制,属于高频可复购项目。

截至目前,不少植发机构已经布局毛发养护业务。

雍禾医疗已构建由专业植发品牌“雍禾植发”、医疗养固品牌“史云逊”、女性美学植发品牌“发之初”以及医学假发品牌“哈发达”组成的全产业链品牌矩阵。据其半年报透露,截至2022年6月30日,雍禾医疗在全国56个城市拥有57家雍禾植发/发之初女性植发医疗机构,在北京、上海、广州、深圳拥有5家史云逊健发门店。

大麦植发旗下拥有大麦微针植发、阿丝蔓植发、丝康源头皮管理、丝康源贸易、大麦植发技术研究中心等项目,业务不仅涵盖植发,也囊括后续的保养。

碧莲盛也于2020年底推出全资独立品牌“莲主任”,开始深耕“轻养发”市场,将头皮养护上升至轻医美层面。截至2021年9月,碧莲盛已在32个城市部署32家连锁分店。